文 / 財經M平方 2022-11-12

隨著英國通膨持續創下新高,英國央行在11月會議預期經濟將進入1920年以來最長的衰退。本文將深度分析英國的經濟與通膨前景,並進一步討論其他國家是否也會與英國發生一樣的狀況?

英國是本波先進國家中最早開始升息的央行之一,也是最早大範圍取消防疫規定的國家,然而,英國自去年12月首度升息以來,經濟與通膨環境已經開始出現明顯變化,在通膨持續創下新高的同時,解封帶來的經濟效益已逐漸消退,隨著民間消費萎縮、商品貿易赤字擴大,英國央行在11月會議預期將進入1920年以來最長的衰退。本文將深度分析英國的經濟與通膨前景,並進一步討論其他國家是否也會與英國發生一樣的狀況?

一、解析英國經濟將陷入百年最長衰退的根本原因

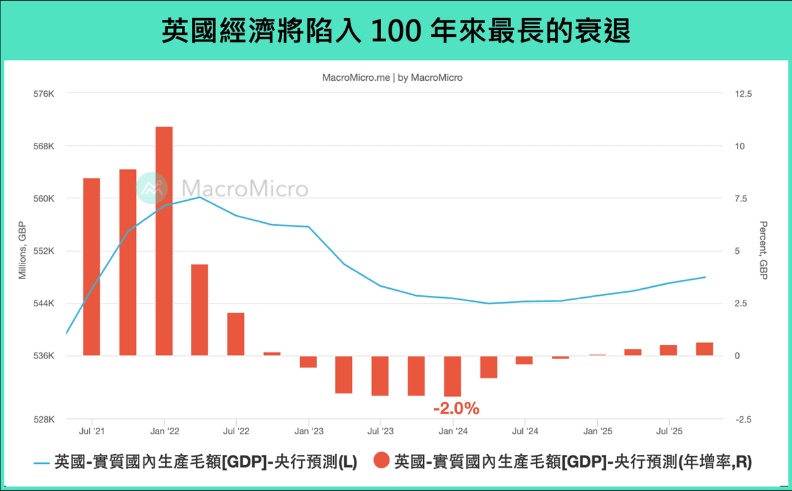

英國Q2 GDP才恢復至疫情前水準,英國央行卻在11月會議提出警告,表示英國可能從今年下半年開始出現連續八個季度的的衰退,2023年、2024年全年GDP將分別下滑至-1.5%、-1.0%,這將是英國1920年代有紀錄以來最長的衰退,英國GDP年增率可能的落底時間延後到2023 Q4~2024 Q1。

央行報告指出,目前英國通膨對於企業利潤與民眾的消費已經開始出現顯著的影響,反映商品消費動能的9月實質零售銷售年減擴大到-6.9%(前-5.6%),過去主要支撐經濟動能的服務業GDP 8月年增也降至3.1%(前4.3%),央行預計雖然政府的能源補貼計畫會對今年GDP提供部分貢獻,但隨著服務業基期墊高、貨幣緊縮效應持續發酵,今年下半年GDP仍會比上半年減少0.75%,明年衰退將開始加劇。

圖/財經M平方提供

圖/財經M平方提供

除了通膨對國內需求帶來衝擊外,脫歐與疫情後帶來的「長期經濟結構問題」也是英國經濟陷入衰退的主要原因,以下整理兩大重點:

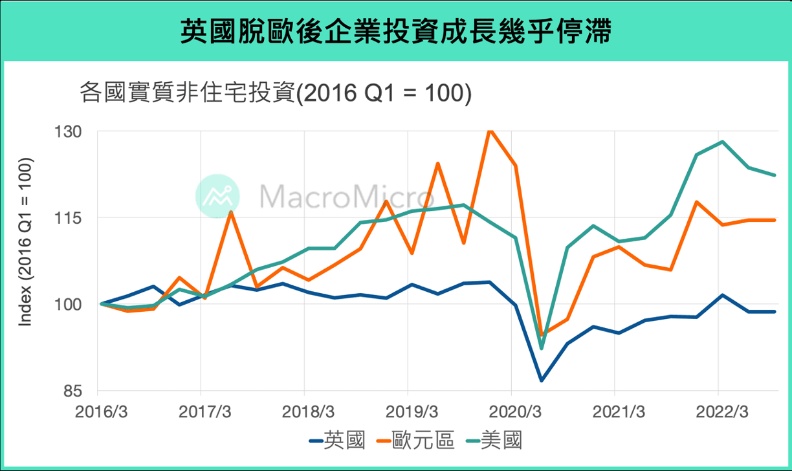

1. 脫歐公投後,英國企業投資陷入停滯,製造業受到的衝擊最大

雖然英國在2021年才正式脫離歐盟單一市場,但自英國2016年脫歐公投後,企業投資金額成長已經幾乎停滯,英國2022 Q2企業投資的水準甚至還比2016年初下滑1.3%,與此同時美國成長22%、歐元區則是成長15%。根據英國央行2021年的研究,英國投資在2020~2021年較歷史平均趨勢降低約50%,其中有22%為英國脫歐公投帶來的延續性影響,28%則為疫情帶來的衝擊。

圖/財經M平方提供

圖/財經M平方提供

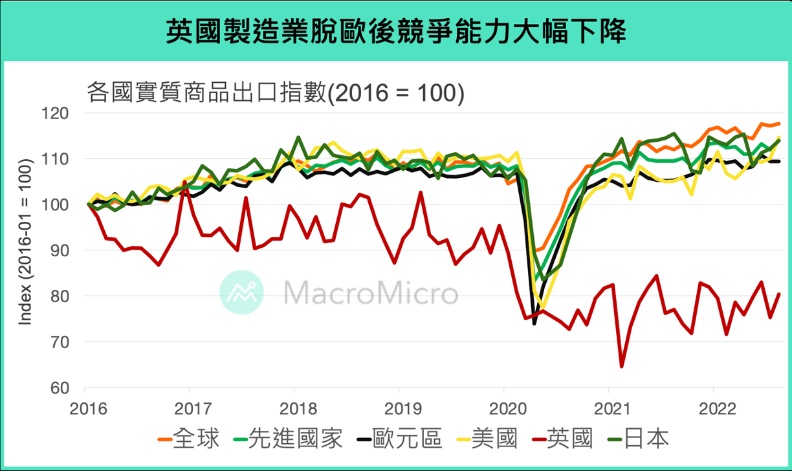

企業投資下滑在製造業尤其明顯,脫歐後英國雖然與歐盟重新簽訂貿易協定,但由於勞工與移民限制,再加上商品貿易原產地認證、檢驗標準等轉換成本,增加企業投資與經營的困難性,如多家汽車大廠如福特、本田等都陸續結束在英國的生產, 貿易成本增加與新增報關規則,讓約20%的中小企業暫時停止向歐盟出口。觀察實質出口數據,英國不但在2016年後商品出口出現衰退,也未跟上疫情後的製造業復甦浪潮,目前英國商品出口水準較2016年衰退約20%,其餘先進國家則成長10%~20%不等。

圖/財經M平方提供

圖/財經M平方提供

2. 英國勞動供給大幅下滑,造成薪資螺旋問題及長期生產力受限

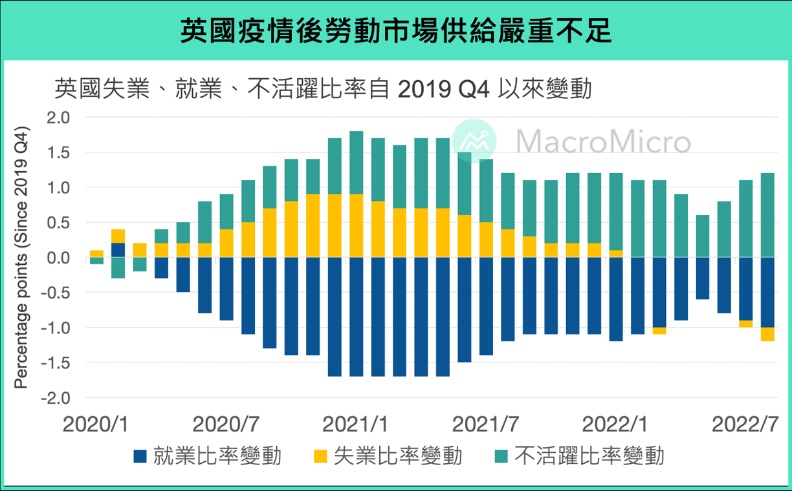

英國另外一項經濟結構變化出現在就業市場。根據Bloomberg估算,自脫歐公投、新冠疫情以來英國外國人口已減少約20萬人,從淨移民也可以看出相同的趨勢,英國2021年的淨移民比2015年減少約27%,聯合國2022年人口報告中也大幅修正英國未來的人口展望(詳見本篇報告),預期未來人口將在2056年出現負成長。

除了外國勞動供給減少外,疫情後英國本土的勞動力也出現結構性的轉變,就業人口遲遲無法恢復疫情前的水準,沒有積極尋找工作的不活躍人口(economic inactivity)則是出現大幅上升,長期患病、就學為主要原因,不活躍人口在不同年齡層均有增加,其中又以50~64歲的增加幅度最大,更令人擔憂的是,近期不活躍人口有進一步上升的趨勢,顯示疫情對勞動市場帶來的影響比想像中還要更為長久。對此,勞動供給大幅下滑除了造成勞動市場供需失衡,加劇薪資螺旋所引發的通膨問題外,也造成生產力長期受到壓抑,英國央行認為大量的不活躍人口使目前的失業率被低估,預計在經濟步入衰退後將失業率將從目前3.5%的歷史低點,提高至2025年的6.5%。

圖/財經M平方提供

圖/財經M平方提供

註 1:不活躍人口(economic inactivity)為過去4週與預期未來2週均不打算尋找工作的人口,理由可能包含:就學、患病、退休、家庭照護等。

註 2:本圖呈就業比率(就業人口/工作年齡人口)、失業比率(失業人口/工作年齡人口)、不活躍比率(不活躍人口/工作年齡人口)與2019 Q4時的水準相對百分比變動量。

二、美國、英國、歐洲通膨結構比較,央行轉而關注長期通膨

上述英國陷入深度衰退的結構性因素,雖尚未在其他國家顯著發生,然而央行預期英國將陷入長期衰退外,同時也認為薪資通膨與核心通膨僵固使長期核心通膨上行風險增加。事實上,薪資通膨與核心通膨居高不下的問題,在美國與歐元區也造成不同程度的影響,我們進一步研究美國、歐元區、英國今年以來薪資通膨與通膨的貢獻度,整理以下兩點:

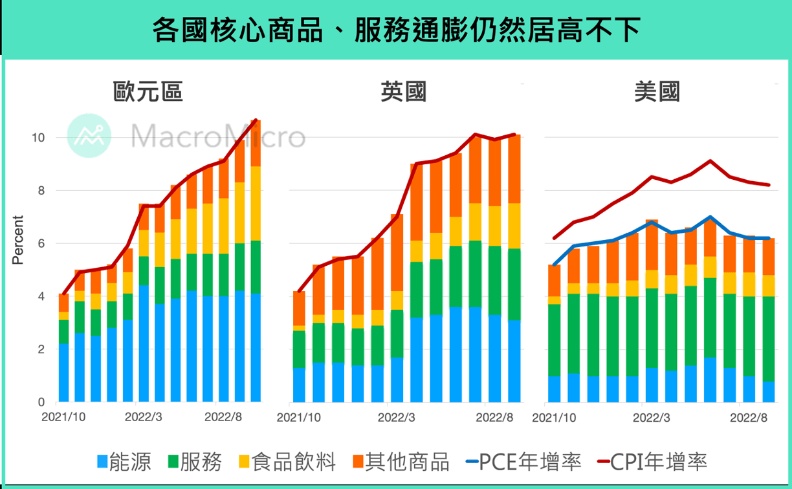

1. 英國通膨結構兼具美國與歐元區的特性

拆解美歐主要經濟體的通膨結構可以發現, 美國通膨是以核心通膨(服務通膨+排除能源與食品外商品)為主,貢獻度達到56.1%,歐元區則是僅有35.2%。反之, 歐元區能源通膨有較高的佔比,貢獻度達到38.5%,美國則僅有13.0%。 英國的通膨結構則同時具有歐元區與美國的特性,英國核心通膨貢獻度為52.5%,能源通膨貢獻度為30.7%,因此造成英國通膨既受到能源價格波動影響,也同時具有核心通膨僵固的特性,而成為本次通膨浪潮下,受傷最重的經濟體。

圖/財經M平方提供

圖/財經M平方提供

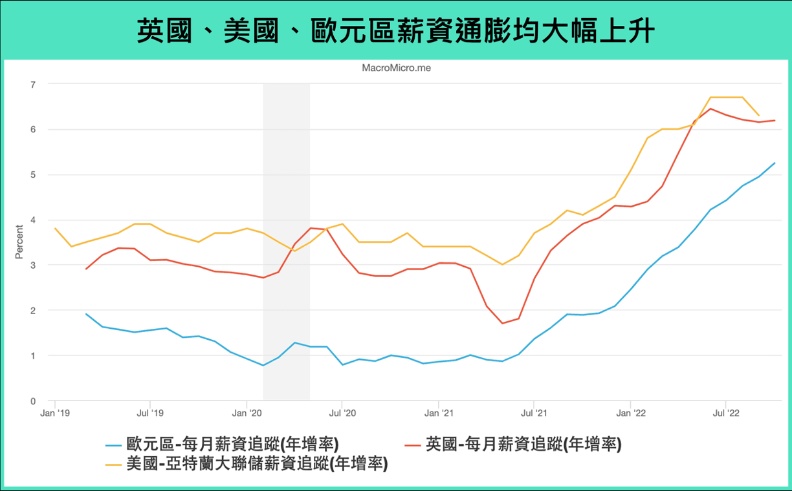

2. 英國、美國、歐元區薪資通膨均大幅提升

而當前英國、美國、歐元區也均有勞動供需緊張的問題,使個別的薪資成長年增率已分別上升至6.2%、6.3%、5.3%,均為1970年代以來新高,英國供需緊張的原因為勞動供給不足(移民減少、不活躍人口過多),英國央行首席經濟學家Huw Pill更警告,勞動力市場緊張可能使英國出現第二輪通膨。美國面臨到的問題為疫情後勞動需求過大,使供給無法匹配,也成為聯準會升息壓抑需求的主因。歐元區的結構性問題雖相對緩和,但也同樣也因能源通膨過高,民眾通膨預期攀升而造成名目薪資上揚,一旦薪資 - 通膨螺旋上升廣泛地出現在各大經濟體,則通膨問題將會更加根深蒂固地難以解決,這也是為何當前各國央行至今仍密切把注意力放在通膨的主因。

圖/財經M平方提供

圖/財經M平方提供

整體來說,英國的通膨情況比美國與歐元區來說較為複雜,同時涵蓋能源通膨、核心通膨僵固、薪資通膨過高等問題,勞動市場與企業投資面臨長期結構的改變,製造業投資成長長期停滯,使英國製造業無法像過去一樣扮演景氣復甦期的關鍵角色,英國央行也預期勞動供需少需要三年才有辦法重新回歸平衡(失業率在 2025 年升至6.5%),因此英國本次的衰退可能成為1920年有紀錄以來最長的衰退, 英國自身的結構性問題雖為造成嚴重衰退的主因之一,但其反映出長期通膨預期的問題,預計也將成為主要央行未來半年至一年的關注目標。

沒有留言:

張貼留言